Nous vous évoquions il y a quelques semaines l’importance d’opter pour des investissements qui présentent un ratio rendement/risque optimisé. Pour cela, il convient d’avoir des comparables. Pour illustrer nos propos, nous vous présentons aujourd’hui une approche par l’analyse du risque, concernant 2 opportunités qui présentent un rendement équivalent.

2 opportunités à +5,25%/an de rendement

Type d’investissement : dette privée (prêt à une entreprise)

Rendement des deux projets : +5,25%/an (taux du prêt)

Projet 1 : L’entreprise 1 (secteur des activités d’action sociale sans hébergement) souhaite financer l’achat d’un bien immobilier d’une valeur marchande de 650.000€. Le prêt comprend une hypothèque de première priorité sur la propriété, financée avec un ratio prêt/valeur de 103 %. Dans le nouveau bâtiment, la société est en mesure de combiner ses deux sites actuels. Le bâtiment de 228 m2 situé sur un terrain de 873 m2 pourra accueillir 12 lits.

Projet 2 : L’entreprise 2 (secteur de la fabrication d’instruments et appareils de mesure, d’essai et de navigation) souhaite emprunter 1 500 000 € sur 36 mois pour financer la croissance de l’entreprise. Le marché des bornes de recharge pour véhicules est un marché important et en pleine croissance. Il en résulte une demande croissante de commandes pour l’entreprise. L’entreprise doit préfinancer une grande partie des commandes, ce qui a pour conséquence que l’entreprise a besoin de financement pour être en mesure de répondre à la quantité croissante de commandes

1. Le secteur d'activité et les perspectives du marché

Le premier filtre appliqué est celui du secteur d’activité ainsi que des perspectives de croissance de son marché.

D’un point de vue purement économique, nous avons davantage de certitude sur le secteur technologique de l’entreprise 2.

En effet, les bornes de recharge pour véhicules électriques représentent un marché en plein essor, poussé par les plans de relances des pays développés, les accords de Paris, ainsi que la nécessité d’avoir une indépendance énergétique vis à vis des énergies fossiles russes pour de nombreux pays européens.

Enfin, le 10 juin 2022, le Parlement européen a adopté la fin de la vente de véhicules neufs à essence ou à diesel en 2035.

L’entreprise 2 ouvre le score !

Entreprise 1 – Entreprise 2 : 0-1

2. Le projet en question

Le secteur d’activité est une chose, le projet de l’entreprise en est un autre.

Il convient de se poser différentes questions :

– Est-ce un projet lié à la croissance du carnet de commande ?

– Est-ce un projet de R&D destiné à l’innovation ?

– Est-ce un projet immobilier (nouvelle antenne, nouveau bureau) ?

– Est-ce un projet destiné à financer une baisse d’activité ?

– Est-ce un projet destiné à financer une relance de la croissance ?

– Est-ce un projet destiné à financer un changement d’activité ?

Etc…

Cette liste de questions est non exhaustive, est les réponses à ces questions peuvent apporter des signaux positifs ou négatifs.

Dans notre étude de cas, l’entreprise 1 finance l’acquisition d’un local destiné à son usage professionnel. Il peut y avoir plusieurs points positifs à ce type de dépense. Quoi qu’il en soit, il ne s’agit pas d’une dépense de restructuration de l’entreprise, ou destiné à financer une baisse d’activité, et c’est rassurant.

Mais regardons de plus près le projet de l’entreprise 2…

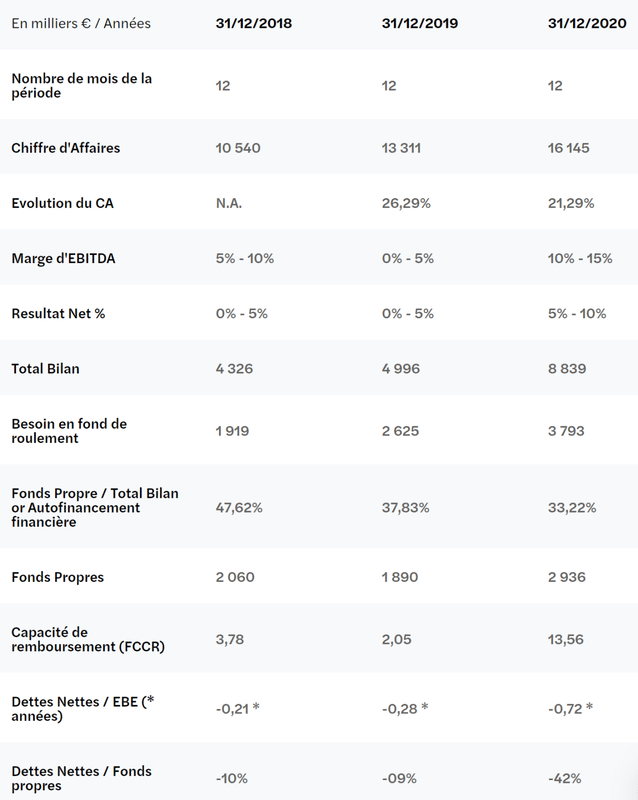

L’entreprise 2 finance sa croissance car son chiffre d’affaires progresse très fortement.

C’est un excellent signal et il s’agit par ailleurs du type de projet que nous préférons, le motif de financement est idéal pour les investisseurs que nous sommes.

Il s’agit d’une dépense d’investissement saine pour l’entreprise.

C’est un doublé pour l’entreprise 2 !

Entreprise 1 – Entreprise 2 : 0-2

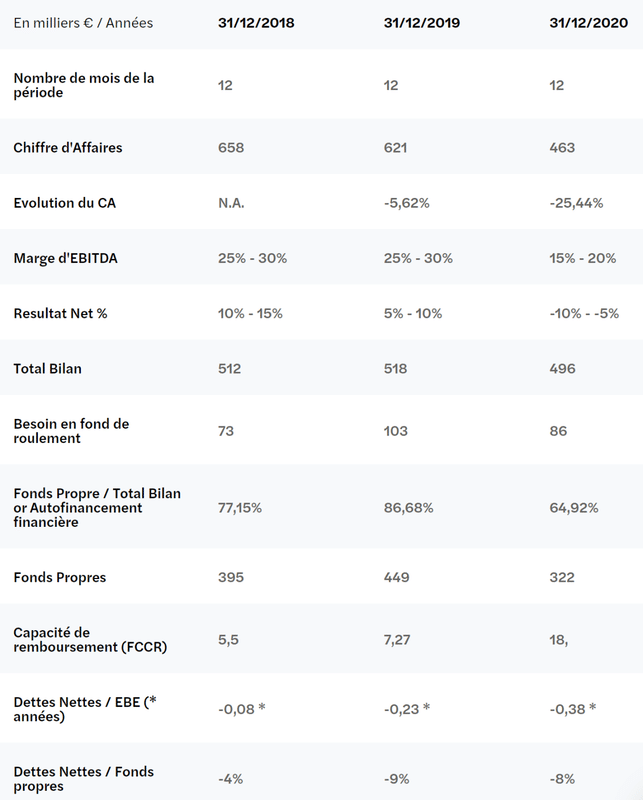

3. Les ratios et indicateurs financiers

Il s’agit des données les plus importantes de notre étude car elles concernent la santé financière des entreprises ainsi que leur dynamique de développement.

A cette étape, il convient de faire deux analyses :

1. Est-ce que chaque projet pris de manière isolée est intéressant ?

2. Si les 2 projets sont intéressants, quel est le meilleur ?

En effet, les chiffres parlent, et malgré un bon projet ainsi qu’un bon secteur d’activité, si la dynamique de ces chiffres sur 3 ans est mauvaise où si ces derniers ne sont tout simplement pas bons, alors il convient de ne choisir aucun projet.

Et c’est précisément le rôle que nous jouons au sein du club privé, en tant qu’associés chez GO Insider Capital.

Nous analysons des centaines de projets tous les mois sur différentes plateformes et ne sélectionnons que ceux qui présentent des ratios rendement/risque optimisés.

Il s’agit donc d’exclure de nombreux projets.

Revenons à nos moutons…

Voici quelques questions à se poser :

– Est-ce que le CA de l’entreprise est en croissance constante sur 3 ans ?

– Est-ce que le résultat net en % du CA est cohérent par rapport au secteur, et éventuellement en progression sur 3 ans ?

– Est-ce que la capacité progresse sur 3 ans ou se détériore ? Est-elle rassurante ?

– Idem pour les autres indicateurs…

Les chiffres confirment que le besoin en fond de roulement de l’entreprise 2 explose.

Or, nous savons qu’il s’agit des conséquences vertueuses d’une explosion du carnet de commande. Dans ce sens, il s’agit donc d’un élément positif puisque la santé commerciale de l’entreprise 2 est excellente.

Vous le verrez, il n’y a pas vraiment match entre les deux entreprises étant donné que de mauvais signaux sont envoyés par l’entreprise 1 dont le CA décroit dans le temps, alors que l’entreprise 2 voit ses bénéfices croître rapidement.

Hat Trick pour l’entreprise 2, qui remporte le match !

Entreprise 1 – Entreprise 2 : 0-3

L’objectif de cette étude est de vous montrer qu’il est possible d’analyser simplement certaines données pour en tirer des conclusions et faire des choix.

Nous avons opté pour une étude de cas relativement simple pour illustrer qu’il est important de sourcer des opportunités d’investissement qui présentent un ratio rendement/risque optimisé.

L’approche par le risque est primordiale, un rendement seul ne veut rien dire !

Il est important d’étudier et de connaître le risque de chaque investissement, quelque soit la classe d’actif.

Sont donc aussi concernés les investissements en actions cotées, start up, obligations, immobilier, cryptomonnaies, matières premières et plus généralement dans toutes les classes d’actifs.